近期,隨著權(quán)益市場的情緒逐步修復(fù)以及信用風(fēng)險階段性出清,轉(zhuǎn)債市場迎來了一波估值修復(fù)行情。

2. 資金靈活運用:在線股票配資可以借用資金進行股票交易,投資者可以根據(jù)市場行情和個人投資策略,靈活運用資金進行買賣股票,提高資金利用效率。

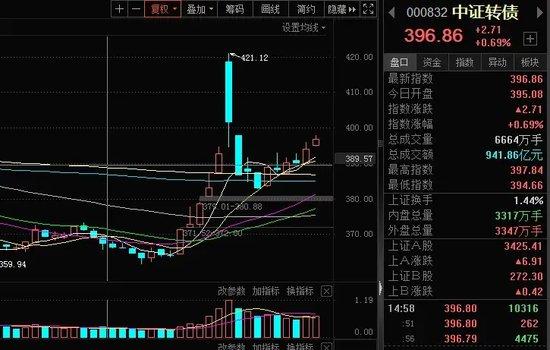

數(shù)據(jù)顯示,自前期底部區(qū)間以來,上證指數(shù)累計上漲幅度為20%,中證轉(zhuǎn)債指數(shù)的上漲幅度也接近10%。尤其在近期大盤持續(xù)震蕩調(diào)整之際,中證轉(zhuǎn)債指數(shù)的漲幅甚至超過了上證指數(shù)的漲幅,展示了投資者對轉(zhuǎn)債市場的信心增強。

轉(zhuǎn)債行情的回暖,吸引了不少增量資金入市。10月8日,轉(zhuǎn)債市場成交金額超1500億元,刷新年內(nèi)最高紀(jì)錄。隨后,轉(zhuǎn)債市場成交金額有所減少,但整體維持在1000億元左右波動,較9月中旬300億左右的成交額明顯提升。

多位分析人士向證券時報記者表示,轉(zhuǎn)債市場的回暖與權(quán)益市場的行情一脈相承。可轉(zhuǎn)債作為一種兼具股性和債性的資產(chǎn),在市場極端情緒修復(fù)后備受市場關(guān)注。可轉(zhuǎn)債獨特的風(fēng)險收益特性使得可轉(zhuǎn)債在市場震蕩中具有一定的防御性,同時又能在市場上漲時分享收益。

轉(zhuǎn)債市場行情回暖

當(dāng)前財政政策定調(diào)積極、央行行長在金融街論壇年會上積極表態(tài)、產(chǎn)業(yè)政策利好頻出且9月經(jīng)濟數(shù)據(jù)出現(xiàn)明顯改善下,市場風(fēng)險偏好持續(xù)改善。同時,權(quán)益市場情緒好轉(zhuǎn)也緩解投資者對于轉(zhuǎn)債市場波動的擔(dān)憂。

自前期階段性底部以來,中證轉(zhuǎn)債指數(shù)已累計上漲接近10%。值得注意的是,在近期上證指數(shù)持續(xù)震蕩調(diào)整的情況下,中證轉(zhuǎn)債指數(shù)表現(xiàn)更為強勢。10月21日,上證指數(shù)收盤漲0.20%,中證轉(zhuǎn)債指數(shù)漲0.69%。

轉(zhuǎn)債行情的回暖,吸引了不少增量資金入市。數(shù)據(jù)顯示,轉(zhuǎn)債市場的日均成交額持續(xù)攀升,市場交投活躍度不斷提升。10月8日,轉(zhuǎn)債市場成交金額超1500億元,刷新年內(nèi)最高紀(jì)錄。隨后,轉(zhuǎn)債市場成交金額有所減少,但整體維持在1000億元左右波動,較9月中旬300億左右的成交額明顯提升。

對于近期轉(zhuǎn)債市場回暖的原因,光大銀行金融市場部宏觀研究員周茂華向證券時報記者表示,首先,近期出臺增量逆周期調(diào)節(jié)政策力度超預(yù)期,增強市場經(jīng)濟復(fù)蘇、信用修復(fù)的預(yù)期;其次,金融市場情緒回暖、權(quán)益市場回暖、正股估值修復(fù),帶動可轉(zhuǎn)債市場情緒回暖;再者,目前市場對優(yōu)質(zhì)資產(chǎn)需求相對于供給更旺盛。

債市的持續(xù)震蕩調(diào)整,也為轉(zhuǎn)債市場估值回調(diào)提供了有利條件。國信證券認為,債市利率持續(xù)位于低位,在市場風(fēng)險偏好提升下,債市或仍面臨一定止盈贖回的壓力。當(dāng)前保險、理財依舊欠配,且前期主動管理類公募基金加倉轉(zhuǎn)債或有限,轉(zhuǎn)債市場賺錢效應(yīng)回歸后有望迎來持續(xù)資金流入。

信用風(fēng)險擔(dān)憂緩解

今年以來,由于信用評級下調(diào)、問詢函數(shù)量增多、廣匯退市和嶺南違約等事件,轉(zhuǎn)債信用風(fēng)險問題引起市場高度關(guān)注。興業(yè)證券認為,今年以來,轉(zhuǎn)債的信用風(fēng)險暴露主要因素在于轉(zhuǎn)股難度的增加,與前幾年相比,今年轉(zhuǎn)債還錢的比例大幅增加,轉(zhuǎn)債轉(zhuǎn)股難的擔(dān)憂,帶來了對于存量轉(zhuǎn)債后續(xù)轉(zhuǎn)股能力的擔(dān)憂、進而導(dǎo)致市場定價中普遍給予了轉(zhuǎn)債并不低的違約率。

但隨著近期信用風(fēng)險階段性出清以及權(quán)益市場大幅反彈,市場對信用風(fēng)險的擔(dān)憂有所緩解。截至目前,價格小于115元、小于100元以及價格小于債底的轉(zhuǎn)債數(shù)目占比明顯下降。

興業(yè)證券研究指出,今年以來,一些標(biāo)桿品種的信用風(fēng)險暴露,會整體影響持有人的風(fēng)險判斷,而廣匯轉(zhuǎn)債、嶺南轉(zhuǎn)債等品種則顯著的增加了投資機構(gòu)對于轉(zhuǎn)債風(fēng)險的把控。而隨著山鷹轉(zhuǎn)債精準(zhǔn)的下修疊加行情的推動,轉(zhuǎn)債規(guī)模則出現(xiàn)快速的下降,信用風(fēng)險也大幅下降。另外,維爾轉(zhuǎn)債、利元轉(zhuǎn)債等品種也實現(xiàn)了權(quán)益修復(fù)過程中的信用風(fēng)險下降的現(xiàn)象。興業(yè)證券預(yù)計,未來一段時間內(nèi),并不容易發(fā)生能夠擾動市場判斷的風(fēng)險事件。

對于前期轉(zhuǎn)債市場大面積跌破面值的現(xiàn)象,興業(yè)證券認為,市場可能高估了轉(zhuǎn)債下修對于正股的沖擊,進而放大了轉(zhuǎn)債違約擔(dān)憂。在市場趨弱階段,轉(zhuǎn)債持有人擔(dān)心股票由于下修后稀釋股權(quán),導(dǎo)致正股下跌,進而導(dǎo)致下修效果變差,“回售風(fēng)險”和“到期風(fēng)險”也無法獲得緩釋。

不過,權(quán)益市場大漲的情況下,投資者仍需謹(jǐn)慎對待信用風(fēng)險和市場不確定性。華安證券表示,評級下調(diào)、轉(zhuǎn)債退市與違約等信用風(fēng)險事件的爆發(fā),使得市場對部分轉(zhuǎn)債債底穩(wěn)健性的信心下降,導(dǎo)致了短期內(nèi)轉(zhuǎn)債市場整體對信用風(fēng)險極為敏感,債底牢不可破的信念已被打破,若權(quán)益市場持續(xù)穩(wěn)定修復(fù)、轉(zhuǎn)債回歸權(quán)益主導(dǎo)定價方式之后,信用風(fēng)險仍不可輕易忽視、需謹(jǐn)慎對待,尤其是甄別部分低價轉(zhuǎn)債的信用風(fēng)險。

估值修復(fù)行情有望持續(xù)

在權(quán)益市場回暖以及信用風(fēng)險擔(dān)憂緩解的情況下,此前低配轉(zhuǎn)債的資金有望回流,這為轉(zhuǎn)債估值修復(fù)提供了有力支撐。

“在國內(nèi)經(jīng)濟復(fù)蘇、信用修復(fù)的預(yù)期增強背景下,權(quán)益市場回暖有望帶動轉(zhuǎn)債市場繼續(xù)偏暖。”周茂華表示。

興業(yè)證券認為,對于多數(shù)絕對收益屬性的資金來說,轉(zhuǎn)債的配置比例很低,在權(quán)益回調(diào)后,轉(zhuǎn)債獲得了一些資金的青睞。在當(dāng)下權(quán)益偏向于資金驅(qū)動的狀況下,通常也是轉(zhuǎn)債最佳展現(xiàn)交易價值的時期,這也會吸引更多的相對資金。

過去一年以來,在權(quán)益資產(chǎn)波動收窄、風(fēng)險偏好收縮、風(fēng)格偏向明顯,固收類資產(chǎn)在久期和下沉兩方面都具備更高確定性的情況下,轉(zhuǎn)債估值承受了較大壓力,也已經(jīng)觸及歷史偏低水平。

信達證券的研究觀點稱,權(quán)益市場的彈性恢復(fù)吹響了轉(zhuǎn)債估值修復(fù)的第一聲號角,但這不是當(dāng)前壓制轉(zhuǎn)債表現(xiàn)的唯一因素,邊際資金從主動向被動基金轉(zhuǎn)移也使得本次轉(zhuǎn)債估值修復(fù)的路徑會變得和以往不同。在當(dāng)前階段,信達證券對轉(zhuǎn)債的估值修復(fù)長期樂觀,但短期并不將其作為投資的重點博弈方向股票配資平臺軟件,依然更加重視短期平價帶來的彈性機會。

文章為作者獨立觀點,不代表配資炒股平臺觀點